Escrito por: Pedro Micheletto Palhares (@DevilSSSlayer)

Revisado por: Laís Ribeiro Gomes (@laisribgomes)

Revisão final por: Paulo Costa (@PauloDroopy)

O presente artigo é um resumo de algumas das principais teorias da produção e dos juros de capital, tal como o que ocasiona as flutuações cíclicas. Visto que isso é um resumo, é de suma importância que o leitor, interessado em mais detalhes, pesquise os artigos e baixe os livros referenciados ao final do presente estudo. Tal como recomendo a leitura da monografia de uma amiga a respeito da crise de 2014 na gestão Dilma, causada pelas políticas expansivas e principalmente pelo estabelecimento da Nova Matriz Econômica (NME).

Antes de partirmos para as demais teorias, é necessário entender o que é a moeda: a moeda surge no mercado como um intermediário de troca devido ao problema da ausência de dupla coincidência de desejos dos agentes do mercado (visto que na troca direta ambos os bens trocados devem ser demandados pelo outro para que a troca ocorra). Usa-se então o bem de maior liquidez do mercado (bem mais demandado) como intermediário de troca, formando os preços através dos preços relativos entre o bem que se torna moeda e os demais bens, ou seja, através da taxa marginal de transformação dos bens em termos da moeda (a utilidade marginal da moeda é seu poder de compra que decresce em função do aumento da quantidade de moeda e das demandas que aumentam em função da maior oferta monetária, ou seja, o aumento ocorre nos preços relativos e não no nível geral de preços(este será afetado tardiamente, caso seja)) Cada mercado específico será afetado de forma diferente pelo aumento da oferta monetária.

Desta relação quantitativa entre a moeda e os bens e sua utilização para obter os demais bens surgem as funções de meio de troca e unidade de conta da moeda, apesar dela não ser uma perfeita reserva de valor tendo em vista que, mutatis mutandis, alterações na oferta e demanda de cada bem ou serviço altera o poder de compra relativo da moeda.

Já a teoria do juro se baseia no seguinte fato: os seres humanos valorizam mais a satisfação (lato sensu) presente ou de um futuro mais próximo em relação a de um futuro mais remoto, o que torna os bens de consumo disponíveis no presentes mais valorados que os bens disponíveis apenas no futuro, essa diferença é chamada de preferência intertemporal ou preferência temporal e, quanto maior for, maior será o imediatismo do agente e quanto menor, maior a poupança e provisão para longo prazo por parte do mesmo (ver este artigo).

Dessa preferência temporal surge o juro originário, que é a taxa de desvalorização dos bens em relação ao tempo, indicando a poupança de recursos não monetários de uma economia e a relação da demanda por bens presentes x demanda por bens futuros.

Essa taxa influencia na taxa de juros do mercado, que serve com preço a se pagar por empréstimos e adiantamento do consumo, estejam os juros baixos por mecanismos de mercado, haverá um indício de maiores poupanças, que tornarão as reservas bancárias grandes o suficiente para emprestar dinheiro a empreendimentos mais arriscados, ambiciosos e de longo prazo.

A taxa de juros bruta do mercado inclui o componente empresarial e o prêmio compensatório* além do juro originário própriamente dito, portanto, ela deve ser maior que a taxa de juro originário, caso ela seja menor ela estará artificialmente baixa, mesmo que, em termos numéricos, pareça alta.

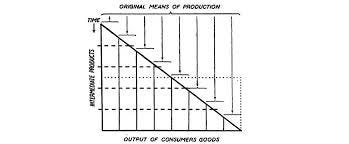

A respeito da Teoria do Capital, o processo produtivo tende a se tornar mais eficiente conforme ele se torna cada vez mais indireto e especializado de acordo o telos (fim) da produção (utilizando cada vez mais ferramentas específicas e etapas intermediárias que facilitam e melhoram a produção, além do conhecimento científico para atingir os fins de produção necessários para atender as demandas dos consumidores. Porém isso leva tempo e poupança de recursos não monetários para que se fabrique tais bens de capital e produtos intermediários utilizados na fabricação de bens de consumo.)

A poupança aumenta estes recursos não monetários da economia, possibilitando os investimentos de maior risco e longo prazo sem faltar no curto e médio prazo, contando com um número maior de bens complementares de produção (bens de capital).

A estrutura de capital conta com os bens de capital e os bens intermediários, sendo os primeiros as ferramentas de produção indireta (entre o trabalho humano e o produto final) e os segundos se tornaram parte componente do bem de consumo final vendido nos mercados.

Esta estrutura possui natureza heterogênea, devido a seus diferentes mecanismos para produzir partes diferentes do bem de consumo final em etapas específicas da cadeia produtiva, como se observa, nesta cadeia, existem diferentes períodos de tempo em cada etapa para fabricar as partes dos bens e, posteriormente juntá-las no bem final.

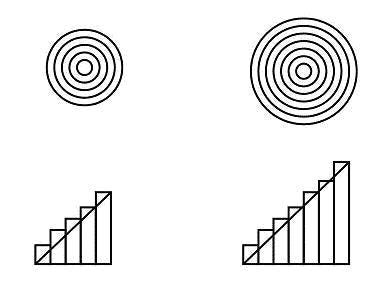

Essa estrutura permite que os bens de consumo finais sejam então produzidos de modo que sua quantidade aumente sem perder qualidade. A estrutura de capital inicialmente fora representada em anéis, cujo menor anel, mais ao centro representa o processo mais afastado do bem de consumo final e o maior anel mais ao exterior representa os processos mais próximos do bem de consumo final.

Para elucidar de maneira prática, tomemos como exemplo Robinson Crusoé, isolado em uma ilha, que caça por dia, uma média de 3 peixes e ele deseja construir um bem de capital, uma rede, para coletar uma dúzia de peixes por dia. Sabe-se que leva 1 dia para construir uma rede e que, neste dia, devido à limitação física do emprego dos meios de produção (no caso o próprio corpo de Crusoé), ele deveria se abster de pescar durante a produção da rede (custo de oportunidade de produzir a rede) e, portanto, precisaria poupar caso desejasse construir o bem de capital para aumentar a quantidade de bens de consumo futuros.

Então, para isso, se abstém de consumir 1/3 da quantidade de peixes que consumia e, durante dois dias, ao invés de consumir os 3 peixes pescados, consumirá apenas 2 e, após 2 dias de pesca, possuirá peixes o suficiente para consumo para o terceiro dia sem precisar pescar. No caso de uma poupança simples, Crusoé apenas passaria o dia sem reinvestir no processo produtivo e apenas consumindo seus bens de consumo poupados, no caso de poupança capitalista, ele consumiria os peixes e dedicaria o dia para construir uma rede, aumentando a quantidade de bens de consumo no futuro, neste exemplo os peixes (assim como se ele não comesse ao terceiro dia estaria se abstendo do consumo da mesma forma).

Além disso seu sucesso será influenciado por fatores os quais não pode controlar, seu futuro é incerto e assim como o sucesso de seu investimento que, assim como toda ação, é uma especulação em relação à satisfação futura e, quanto mais longínquo o futuro, maior a incerteza.

Em uma economia de mercado complexa, o sucesso de um empreendimento implica na capacidade de se antever às demandas futuras dos indivíduos e satisfazer as necessidades e desejos dos consumidores (o que só é possível através do sistema de preços, afinal, de acordo com a teoria do conhecimento de Hayek, a informação sobre a valoração dos consumidores e limitações do processo produtivo é assimétrica e dispersa nos mercados, sendo sinalizada pelos preços dos bens, visto que eles se formam pelas relações de mercado que expressam toda essa informação complexa), uma demanda maior por um bem reduz a sua disponibilidade através do consumo. Tendo em vista que a demanda implica não apenas no desejo de comprar como na capacidade, ao mesmo tempo que uma elevação dos preços diminui a capacidade de compra e raciona o bem para controlar a demanda e estimula a produção com o incentivo de receitas maiores.

Já que a demanda catalática (ao contrário da potencial) implica também na capacidade de compra, ela afeta o sistema produtivo não só pela decisão de compra mas também pela abstenção de consumo e conservação do encaixe monetário, o que também influencia o sistema de preços.

A taxa de juros é influenciada diretamente pela poupança, a abstenção do consumo e conservação do encaixe naturalmente aumentará as reservas bancárias, permitindo empréstimos mais baratos, a uma taxa de juros menor.

Assim como a poupança aplicada em investimentos no mercado financeiro financia diretamente o processo produtivo de acordo com a carteira de investimentos do credor. Quanto maior a poupança, reservas bancárias e oferta de crédito, menor será o preço do empréstimo, o juro.

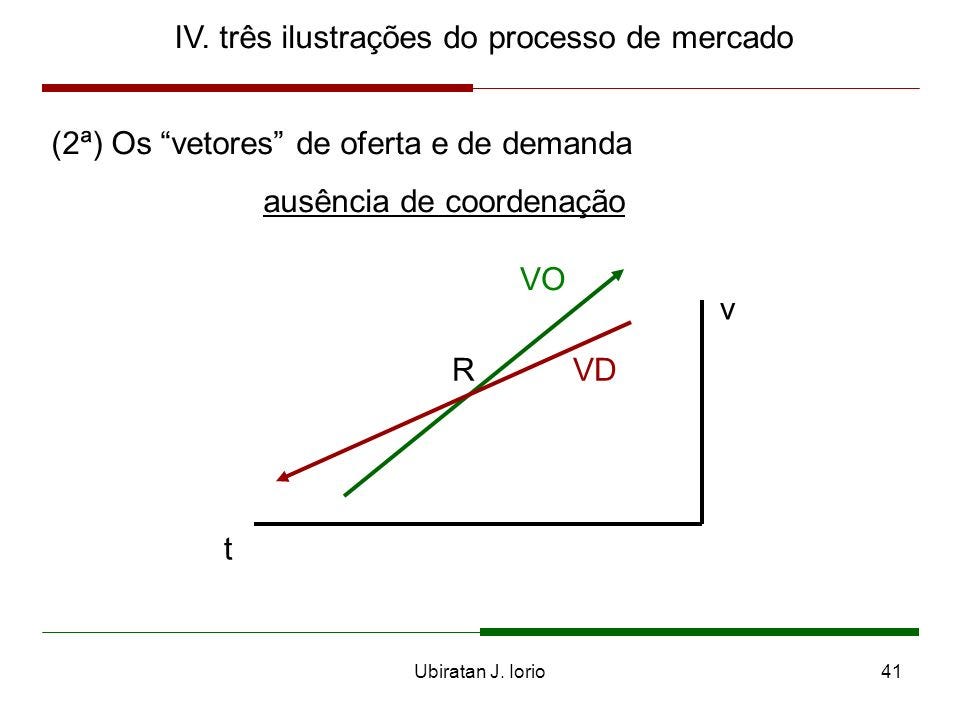

Isso incentivará investimentos mais voltados a longo prazo, mais arriscados, que podem ser de extrema lucratividade ou extrema perda dependendo da capacidade de satisfação das necessidades dos consumidores no futuro. O alinhamento do juro originário com a taxa de juros no mercado não só fornece os recursos monetários e não monetários para a produção mas alinha a oferta e a demanda temporalmente, pois o juro originário reflete a preferência temporal média da sociedade em questão.

Quando introduzimos um banco central que manipula artificialmente a taxa de juros e a reduz sem lastro em poupança, há uma descoordenação das preferências intertemporais dos agentes do mercado, na qual os produtores, a uma taxa de juros menor, irão investir em processos mais afastados dos bens de consumo finais, os quais são voltados a longo prazo, mais arriscados. Os bens de consumo que começam a ser fabricados só estarão prontos no futuro mais remoto, ao mesmo tempo em que os consumidores, ao tomar empréstimo ou receber a moeda nova através do emprego de sua mão de obra complementar ao capital alocado na produção de longo prazo, aumentam sua demanda por bens de consumo presentes e, com a produção mais voltada ao futuro e um consumo mais voltado ao presente (consumo esse que implica em uma perda de recursos não monetários para finalizar tais processos produtivos de longo prazo), irá ocorrer um boom inicial da atividade econômica.

Todavia, a ausência de recursos não monetários e de demanda futura irão levar estas expansões aos fracassos, assim como a pressão inflacionária pelo aumento da taxa de juros e, consequentemente dos custos de produção das firmas que incorraram em malinvesments.

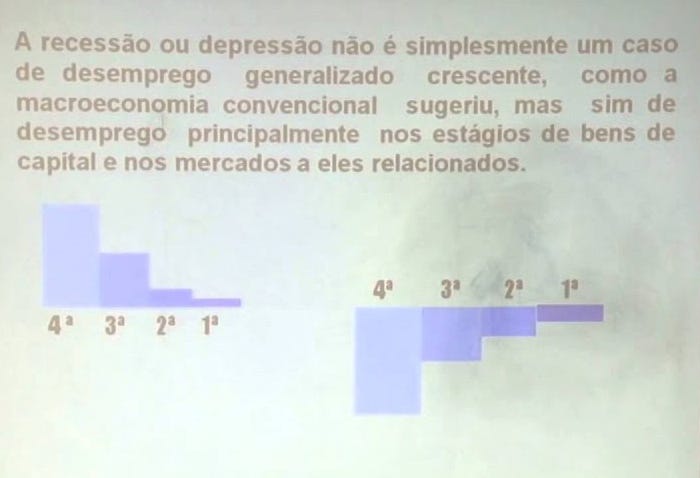

A partir do ponto de inversão, ocorre o que Hayek chama de efeito sanfona ou efeito concertina (expansão e retração) e a inversão do efeito Ricardo (substituindo capital por trabalho humano). A inversão do efeito Ricardo se deve pela insustentabilidade em tornar os processos produtivos mais voltados a capital, o substituindo por trabalho humano direto.

Conforme os maus investimentos são executados por conta da diminuição artificial da taxa de juros, sem recursos ou efetiva demanda pelos bens futuros em processo de fabricação e os preços presentes aumentando em efeito Cantillon, os investimentos nos processos produtivos mais distantes dos bens de consumo finais enfrentam uma queda em sua receita, e o aumento de custos causado pelo aumento de juros supracitado leva muitas firmas a deixar o mercado ou retrair suas expansões, muitas vezes interrompendo o processo produtivo de bens intermediários causando desperdício.

Em resumo, o aumento dos juros aumenta o custo do capital e os empresários serão forçados a cortar gastos ou fechar as portas, causando desemprego nos setores mais afastados dos bens de consumo finais, o que elimina o poder de compra dos agora desempregados, reduzindo a demanda por bens de consumo e. O mercado só irá se recuperar se enfrentar a recessão, que irá reajustar os preços do mercado de acordo com a nova quantidade de moeda.

Tudo isso afeta a estrutura de capital de maneira diferente de acordo com a proximidade em relação ao mercado de bens de consumo, a moeda não afeta o capital de maneira neutra pelo fato do capital se tratar de uma estrutura heterogênea de produção indireta, o efeito Cantillon também não afeta toda a economia de maneira instantânea e homogênea, mas de maneira diversa em diferentes mercados, como uma onda. Isso se deve ao tempo levado para o aumento de preços, que só é causado pela criação de uma demanda artificial (que será explicado em seguida). O inflacionismo e até a ortodoxia é incapaz de explicar o aumento de preços e o considera natural, mas conforme uma demanda adicional é gerada pelo aumento do poder aquisitivo causado pela expansão de crédito ou moeda, o receptor inicial da moeda nova é mais favorecido pelo aumento de seu encaixe, consumindo um produto X de um vendedor Y, que usará a moeda nova que aumentou sua receita para consumir um produto A de um vendedor Z ou comprar mais fatores de produção aumentando os preços destes, a receita repassada levará ao consumo de outros produtos de outros vendedores e assim por diante.

Conforme essa moeda nova é passada e as demandas aumentam, visto que estão descoordernadas temporalmente com as ofertas, os preços irão se elevar inicialmente nos locais nos quais a nova moeda ou crédito forem inicialmente introduzidos, caso seja o mercado financeiro, os títulos de crédito serão os primeiros a enfrentar um aumento de preços, para que só no futuro mais remoto, caso afete, isso se reflita no nível geral de preços (tornando tais índices medidas inadequadas para a inflação).

E por fim, como diria Hoppe em uma de suas palestras, fica o desafio para todos os defensores do expansionismo monetário responderem, sem qualquer sofisma que mascarem o que estão pregando (fraude monetária e expansões ilusórias insustentáveis a longo prazo): Como um aumento na quantidade de moeda e meios de pagamento sem lastro em poupança e recursos não monetários podem fazer uma economia crescer? E, se esse é o caso, por que, apesar da uma política de expansão de crédito ser adotada por todo o globo, ainda existe pobreza?

(Nota de edição: links úteis para estudo (não dispensa a leitura dos livros):

Componente Empresarial e Prêmio compensatório*

“O componente empresarial incluído na receita bruta do credor

é determinado pelos mesmos fatores que afetam qualquer atividade

empresarial. Além disso, é co-determinado pelo quadro legal e institucional.

Os contratos que colocam o devedor e sua fortuna ou as

garantias colaterais como um amortecedor entre o credor e as consequências

desastrosas de uma operação de empréstimo malfeita são

condicionados pelas leis e pelas instituições.”“O componente empresarial está presente em todos os tipos de empréstimo.

Costuma se distinguir entre empréstimo pessoal ou para

consumo, de um lado, e comercial ou produtivo, de outro.”“Mises denomina de prêmio compensatório o acréscimo feito nas taxas de juro para compensar os previsíveis

futuros aumentos nos preços. O prêmio compensatório é negativo quando reflete uma antecipação

do aumento do poder aquisitivo, isto é, uma diminuição dos preços”– Ação Humana pgs 500 (rodapé) e 619

PALHARES, Pedro Micheletto. Introdução à ciência econômica — Conceitos básicos. Disponível em: <https://medium.com/@pedromichelettopalhares/introdu{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}A7{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}A3o-{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}A0-ci{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}AAncia-econ{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}B4mica-conceitos-b{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}C3{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}A1sicos-ec781db4cd84>. Acesso em 16 Set 2020.

PASSONI, Nicole Haddad. Uma Análise da Crise Brasileira de 2014 pela Ótica da Teoria Austríaca dos Ciclos Econômicos. Pontifícia Universidade Católica de São Paulo, 2019. Disponível em: <https://drive.google.com/file/d/1VXj4t83pgrzIhA3eDJ1nbrIJFXufv0Ko/view>

Referências bibliográficas:

[1] MISES, L. V. Ação Humana, São Paulo: Instituto Ludwig Von Mises Brasil, 2010, cap. 18 a 20. Disponível em: <https://amzn.to/2RyQFjO>.

[2] BOHM BAWERK, E. V. Teoria Positiva do Capital. Disponível em: <https://amzn.to/3knLa3T>.

[3] ROTHBARD, M. N. A grande depressão Americana, São Paulo: Instituto Ludwig Von Mises Brasil, 2012. Disponível em: <https://amzn.to/3c6f3Tx>

[4] CANTILLON, R. Ensaio sobre a natureza do comércio em geral, Disponível em: <http://www.segestaeditora.com.br/download/ensaio_1.pdf>. Acesso em 29 set. 2019.

[5] Iorio, U. J. Hayek, o Efeito Ricardo e o Efeito Concertina, Disponível em: <https://mises.org.br/Article.aspx?id=798&ac=119715>. Acesso em 29 set. 2019.

[6] Hayek, F. A. V. The use of knowledge in society, Disponível em: <http://bev.berkeley.edu/ipe/readings/The{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20use{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20of{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20knowledge{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20in{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20society.pdf>. Acesso em 22 oct. 2019.

[7] Simonsen, M. H. Cysne, R. P. Macroeconomia, 2ª Edição, Rio de Janeiro: Editora Atlas S.A 1995. Disponível em: <https://amzn.to/32B80PF>.

[8] Keynes. J. M. A Teoria Geral do Emprego, do Juro e da Moeda: Os Economistas 1996, Disponível em: <http://www.afoiceeomartelo.com.br/posfsa/Autores/Keynes,{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20John/Keynes{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20-{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20Os{6f48c0d7d5f1babd031e994b4ce143dfcbd9a3bc2a21b0a64df4e7af5a5150a1}20economistas.pdf>. Acesso em 22 oct. 2019.