Nessa quarta-feira, o Comitê Federal de Mercado Aberto (FOMC) manteve-se fiel ao seu cronograma de aperto monetário, apesar da queda de 10% na semana passada na maioria dos principais índices, afirmando que “10% não é suficiente”. Com números de vendas no varejo que certamente retornarão à tendência sem mais estímulos (veja o gráfico), um Senado engarrafado e a perspectiva de taxas de juros mais altas no futuro, por que mais pessoas não estão vendendo?

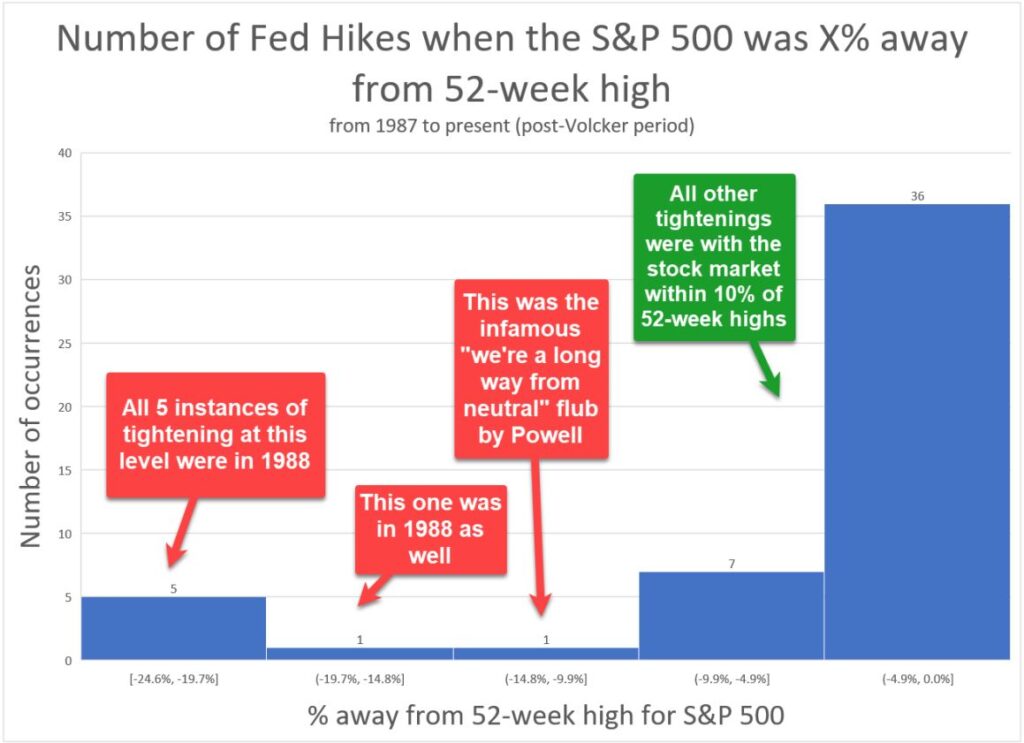

Não me entenda mal, o FED acabará por ceder, mas eles apenas enviaram uma mensagem clara de que precisam ver mais vendas. Será que eles vão conseguir “decolar”? Este ótimo gráfico, cortesia do Macro Tourist, pode nos dar alguma luz:

Como você pode ver, houve apenas um aumento de juros após 1988, durante o qual o S&P 500 estava mais de 10% abaixo de sua alta de 52 semanas. Este aumento da taxa foi promulgado por Jerome Powell e desencadeou o infame episódio Taper Tantrum. Portanto, temos dois meses até que ele seja novamente confrontado com esta decisão. Suponha que o mercado permaneça relativamente estável ou até aumente entre agora e março. Dada a tolerância de ontem e a precedência histórica, eu apostaria no processo de decolagem, o que prejudicaria as avaliações. Alternativamente, se o mercado continuar em declínio antes da reunião de março, a precedência histórica e o trauma de Powell nos dizem que provavelmente não haverá um aumento da taxa de juros em março, que é onde as coisas ficarão interessantes. Para encurtar a história, os mercados estão caindo antes de subir. Eu pergunto novamente, por que todo mundo não está vendendo?

Agora, quando o FOMC finalmente capitular, a retomada da flexibilização quantitativa será percebida como uma admissão de que a política monetária mais frouxa está aqui para ficar e o Fed fará qualquer coisa para sustentar os preços dos ativos ( como se isso já não fosse óbvio). Esta será a hora de voltar a comprar, então por que esperar agora? O estímulo não está voltando até que um número suficiente de pessoas venda, então é melhor vencer a multidão.

Com a reversão da política, os ativos inflacionários se recuperarão mais fortes do que o mercado mais amplo (como foi o caso durante a estréia da QE em 2008), e para entender por que isto pode ser uma mudança inflacionária secular, dê uma olhada nos indicados de Biden para o Federal Reserve Board of Governors: Lisa Cook, Sarah Bloom Raskin e Phillip Jefferson.

Em relação aos requisitos obrigatórios de diversidade para conselhos corporativos, Cook afirmou: “Eu adotaria essa regra de forma mais ampla”.

- Sugeriu que a grande crise financeira poderia ter sido evitada se os economistas tivessem uma “experiência vivida” mais diversificada. (Fonte)

- Acredita no uso de políticas para “resolver a diferença racial de riqueza”.

Raskin disse: “Embora nenhum dos reguladores financeiros dos EUA tenha sido especificamente projetado para mitigar os riscos de eventos relacionados ao clima, cada um possui um mandato amplo o suficiente para abranger esses riscos dentro do escopo dos instrumentos já fornecidos pelo Congresso. Consequentemente, todos os reguladores dos EUA podem – e devem – analisar seus poderes e considerar como eles podem ser usados nos esforços para mitigar o risco climático.”

- “Isto exigirá que nossos órgãos reguladores financeiros façam tudo o que puderem – o que afinal é muito – para que haja a adoção de práticas e políticas que alocarão capital e alinharão portfólios para investimentos sustentáveis que não dependam de carbono e combustíveis fósseis” (Fonte).

- “Processo de reinvestimento comunitário para reforçar a resiliência das comunidades de baixa renda às mudanças climáticas” (Fonte).

Jefferson alegou que “a CPI é tendenciosa para cima”. Em outras palavras, ele superestima a inflação.

“Estas descobertas alimentam as atuais deliberações dentro do FED em favor daqueles que não retardariam a economia muito cedo”. Jefferson discute isso em seu artigo de 2006, argumentando que as vantagens de uma política monetária excessivamente quente superam os riscos de inflação para as famílias de baixa renda.

Embora algumas citações não definam uma pessoa, vale a pena prestar atenção a elas. Tenho a impressão de que essas pessoas querem expandir o poder do Federal Reserve e acreditam que a ameaça da inflação é menor em comparação com as mudanças climáticas e desigualdades raciais. Então, em um mundo onde investir em grande parte gira em torno de adivinhar como um grupo de sete pessoas escolherá arbitrariamente mexer no sistema financeiro de nosso país, aposto que essas pessoas ficarão mais soltas por mais tempo.